DETTA PRESSMEDDELANDE FÅR INTE OFFENTLIGGÖRAS, PUBLICERAS ELLER DISTRIBUERAS, DIREKT ELLER INDIREKT, INOM ELLER TILL USA, AUSTRALIEN, HONGKONG, JAPAN, KANADA, NYA ZEELAND, SINGAPORE, SYDAFRIKA, SYDKOREA ELLER I NÅGON ANNAN JURISDIKTION DÄR OFFENTLIGGÖRANDE, PUBLICERING ELLER DISTRIBUTION AV INFORMATIONEN INTE SKULLE VARA FÖRENLIG MED LAG ELLER KRÄVA REGISTRERING ELLER ANDRA ÅTGÄRDER.

JonDeTech Sensors AB (publ) (“JonDeTech” eller “Bolaget”) publicerar EU-tillväxtprospekt med anledning av den företrädesemission som beslutades av styrelsen den 14 oktober 2022 och godkändes av extra bolagsstämma den 16 november 2022 (“Företrädesemissionen”). Prospektet har idag godkänts och registrerats av Finansinspektionen och finns nu tillgängligt på Bolagets hemsida.

Prospektet har upprättats med anledning av den förestående Företrädesemissionen och har idag, den 16 november 2022, godkänts och registrerats hos Finansinspektionen. Prospektet, innehållande fullständiga villkor och anvisningar samt övrig information om Företrädesemissionen, finns tillgängligt på Bolagets webbplats (www.jondetech.se) och Vator Securities AB webbplats (www.vatorsecurities.se). Prospektet kommer även att finnas tillgängligt på Finansinspektionens webbplats (www.fi.se). Anmälningssedlar kommer att göras tillgängliga på Bolagets och Vator Securities webbplats i samband med att teckningsperioden inleds.

För närmare information om Företrädesemissionen hänvisas till prospektet.

Företrädesemissionen i sammandrag

- Företrädesemission av högst 84 810 749 units (84 810 749 aktier och 84 810 749 teckningsoptioner av serie TO1) motsvarande, vid full teckning, en total emissionslikvid om cirka 42,4 MSEK före emissionskostnader.

- Teckningsförbindelser om totalt cirka 3,1 MSEK och garantiåtaganden om totalt cirka 26,0 MSEK har erhållits i samband med Företrädesemissionen. Företrädesemissionen omfattas således till cirka 69 procent genom teckningsförbindelser och garantiåtaganden.

- För varje befintlig aktie som innehas på avstämningsdagen erhålls i Företrädesemissionen åtta (8) uniträtter. Innehav av tre (3) uniträtter berättigar till teckning av en (1) unit. En unit består av en (1) aktie och en (1) teckningsoption.

- Teckningskurs om 0,5 SEK per unit (0,5 SEK per aktie). Teckningsoptionerna emitteras vederlagsfritt.

- Avstämningsdag för Företrädesemissionen är den 17 november 2022 med sista dag för handel inklusive rätt att erhålla uniträtter den 15 november 2022 och första dag för handel exklusive rätt att erhålla uniträtter den 16 november 2022.

- Teckningsperioden för Företrädesemissionen förväntas börja den 21 november 2022 och avslutas den 5 december 2022.

- Teckningskursen vid teckning av aktier med stöd av teckningsoptioner av serie TO1 motsvarar 70 procent av den volymviktade genomsnittskursen i Bolagets aktie på Nasdaq First North Growth Market under en period om 10 handelsdagar med sista handelsdag den 27 januari 2023, dock inte högre än 0,75 kronor och inte lägre än aktiens kvotvärde.

- Nyttjandeperioden för teckningsoptioner av serie TO1 löper från och med den 1 februari 2023 till och med den 15 februari 2023.

Preliminär tidplan för Företrädesemissionen

|

17 november 2022 |

Avstämningsdag för Företrädesemissionen |

|

21 november – 30 november 2022 |

Handel i uniträtter |

|

21 november 2022 – 5 december 2022 |

Teckningsperiod |

|

Omkring 7 december 2022 |

Beräknad dag för offentliggörande av utfallet i Företrädesemissionen |

Rådgivare

Vator Securities AB är finansiell rådgivare och Eversheds Sutherland Advokatbyrå AB är legal rådgivare i samband med Företrädesemissionen. Vator Securities AB agerar vidare emissionsinstitut i samband med Företrädesemissionen.

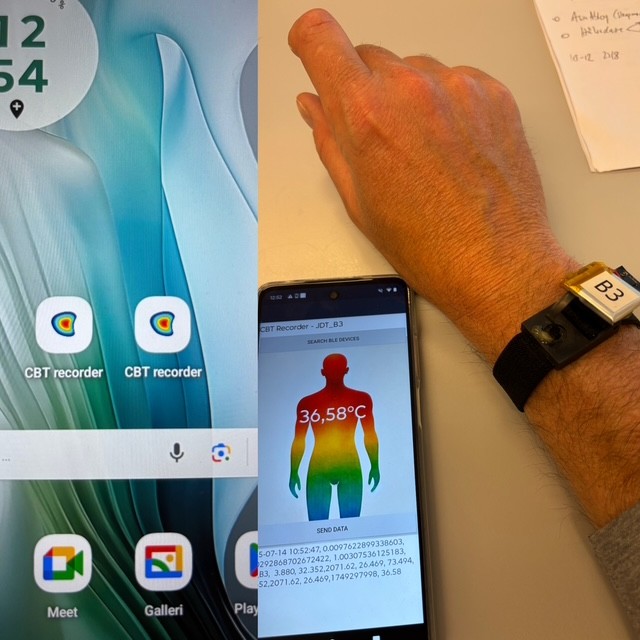

Om JonDeTech

JonDeTech är ett svenskt företag som utvecklar och marknadsför patenterad IR-sensorteknik som bygger på nanoteknologi. Bolagets IR-sensorer är ned till en tiondel så tjock som konventionella sensorer, byggda i plast och kan tillverkas i höga volymer till en låg kostnad, vilket öppnar för en mångfald av applikationer inom bland annat konsumentelektronik och mobiltelefoner. Bolagets grundades 2008 och är noterat på Nasdaq First North Growth Market. Redeye är bolagets Certified Adviser, 08-121 576 90, [email protected], https://www.redeye.se.

Läs mer på: www.jondetech.com eller se hur IR-sensorn fungerar på: https://www.youtube.com/watch?v=mORloeCxbPE&t=122s.

VIKTIG INFORMATION

PUBLICERING, OFFENTLIGGÖRANDE ELLER DISTRIBUTION AV DETTA PRESSMEDDELANDE KAN I VISSA JURISDIKTIONER VARA FÖREMÅL FÖR RESTRIKTIONER ENLIGT LAG OCH PERSONER I DE JURISDIKTIONER DÄR DETTA PRESSMEDDELANDE HAR OFFENTLIGGJORTS ELLER DISTRIBUERATS BÖR INFORMERA SIG OM OCH FÖLJA SÅDANA LEGALA RESTRIKTIONER. MOTTAGAREN AV DETTA PRESSMEDDELANDE ANSVARAR FÖR ATT ANVÄNDA DETTA PRESSMEDDELANDE OCH INFORMATIONEN HÄRI I ENLIGHET MED TILLÄMPLIGA REGLER I RESPEKTIVE JURISDIKTION. DETTA PRESSMEDDELANDE UTGÖR INTE ETT ERBJUDANDE OM, ELLER INBJUDAN ATT, FÖRVÄRVA ELLER TECKNA NÅGRA VÄRDEPAPPER I BOLAGET I NÅGON JURISDIKTION, VARKEN FRÅN BOLAGET ELLER FRÅN NÅGON ANNAN.

DETTA PRESSMEDDELANDE ÄR INTE ETT PROSPEKT ENLIGT BETYDELSEN I FÖRORDNING (EU) 2017/1129 (“PROSPEKTFÖRORDNINGEN”) OCH HAR INTE BLIVIT GODKÄNT AV NÅGON REGULATORISK MYNDIGHET I NÅGON JURISDIKTION. ETT PROSPEKT, MOTSVARANDE ETT EU-TILLVÄXTPROSPEKT, HAR UPPRÄTTAS AV BOLAGET OCH PUBLICERAS PÅ BOLAGETS HEMSIDA EFTER ATT PROSPEKTET HAR GRANSKATS OCH GODKÄNTS AV FINANSINSPEKTIONEN.

DETTA PRESSMEDDELANDE UTGÖR INTE ETT ERBJUDANDE OM ELLER INBJUDAN AVSEENDE ATT FÖRVÄRVA ELLER TECKNA VÄRDEPAPPER I USA. VÄRDEPAPPERNA SOM OMNÄMNS HÄRI FÅR INTE SÄLJAS I USA UTAN REGISTRERING, ELLER UTAN TILLÄMPNING AV ETT UNDANTAG FRÅN REGISTRERING, ENLIGT DEN VID VAR TID GÄLLANDE U.S. SECURITIES ACT FRÅN 1933 (“SECURITIES ACT”), OCH FÅR INTE ERBJUDAS ELLER SÄLJAS I USA UTAN ATT DE REGISTRERAS, OMFATTAS AV ETT UNDANTAG FRÅN, ELLER I EN TRANSAKTION SOM INTE OMFATTAS AV REGISTRERINGSKRAVEN ENLIGT SECURITIES ACT. DET FINNS INGEN AVSIKT ATT REGISTRERA NÅGRA VÄRDEPAPPER SOM OMNÄMNS HÄRI I USA ELLER ATT LÄMNA ETT OFFENTLIGT ERBJUDANDE AVSEENDE SÅDANA VÄRDEPAPPER I USA. INFORMATIONEN I DETTA PRESSMEDDELANDE FÅR INTE OFFENTLIGGÖRAS, PUBLICERAS, KOPIERAS, REPRODUCERAS ELLER DISTRIBUERAS, DIREKT ELLER INDIREKT, HELT ELLER DELVIS, I ELLER TILL USA (INNEFATTANDE DESS TERRITORIER OCH PROVINSER, VARJE STAT I USA SAMT DISTRICT OF COLUMBIA), AUSTRALIEN, SINGAPORE, NYA ZEELAND, JAPAN, SYDKOREA, KANADA, HONGKONG ELLER SYDAFRIKA ELLER NÅGON ANNAN JURISDIKTION DÄR SÅDANT OFFENTLIGGÖRANDE, PUBLICERING ELLER DISTRIBUTION AV DENNA INFORMATION SKULLE STÅ I STRID MED GÄLLANDE REGLER ELLER DÄR EN SÅDAN ÅTGÄRD ÄR FÖREMÅL FÖR LEGALA RESTRIKTIONER ELLER SKULLE KRÄVA YTTERLIGARE REGISTRERING ELLER ANDRA ÅTGÄRDER ÄN VAD SOM FÖLJER AV SVENSK RÄTT. ÅTGÄRDER I STRID MED DENNA ANVISNING KAN UTGÖRA BROTT MOT TILLÄMPLIG VÄRDEPAPPERSLAGSTIFTNING.

I STORBRITANNIEN DISTRIBUERAS OCH RIKTAS DETTA DOKUMENT, OCH ANNAT MATERIAL AVSEENDE VÄRDEPAPPEREN SOM OMNÄMNS HÄRI, ENDAST TILL, OCH EN INVESTERING ELLER INVESTERINGSAKTIVITET SOM ÄR HÄNFÖRLIG TILL DETTA DOKUMENT ÄR ENDAST TILLGÄNGLIG FÖR OCH KOMMER ENDAST ATT KUNNA UTNYTTJAS AV, “KVALIFICERADE INVESTERARE” SOM ÄR (I) PERSONER SOM HAR PROFESSIONELL ERFARENHET AV VERKSAMHET SOM RÖR INVESTERINGAR OCH SOM FALLER INOM DEFINITIONEN AV “PROFESSIONELLA INVESTERARE” I ARTIKEL 19(5) I DEN BRITTISKA FINANCIAL SERVICES AND MARKETS ACT 2000 (FINANCIAL PROMOTION) ORDER 2005 (“ORDERN”); ELLER (II) PERSONER MED HÖG NETTOFÖRMÖGENHET SOM AVSES I ARTIKEL 49(2)(A)-(D) I ORDERN (ALLA SÅDANA PERSONER BENÄMNS GEMENSAMT “RELEVANTA PERSONER”). EN INVESTERING ELLER EN INVESTERINGSÅTGÄRD SOM DETTA MEDDELANDE AVSER ÄR I STORBRITANNIEN ENBART TILLGÄNGLIG FÖR RELEVANTA PERSONER OCH KOMMER ENDAST ATT GENOMFÖRAS MED RELEVANTA PERSONER. PERSONER SOM INTE ÄR RELEVANTA PERSONER SKA INTE VIDTA NÅGRA ÅTGÄRDER BASERAT PÅ DETTA PRESSMEDDELANDE OCH INTE HELLER AGERA ELLER FÖRLITA SIG PÅ DET.

FRAMÅTRIKTADE UTTALANDEN

I DEN UTSTRÄCKNING DETTA PRESSMEDDELANDE INNEHÅLLER FRAMÅTRIKTADE UTTALANDEN REPRESENTERAR SÅDANA UTTALANDEN INTE FAKTA OCH KÄNNETECKNAS AV ORD SOM “SKA”, “FÖRVÄNTAS”, “TROR”, “UPPSKATTAR”, “AVSER”, “ÄMNAR”, “ANTAR” OCH LIKNANDE UTTRYCK. SÅDANA UTTALANDEN UTTRYCKER JONDETECHS AVSIKTER, ÅSIKTER ELLER NUVARANDE FÖRVÄNTNINGAR ELLER ANTAGANDEN. SÅDANA FRAMÅTRIKTADE UTTALANDEN ÄR BASERADE PÅ NUVARANDE PLANER, UPPSKATTNINGAR OCH PROGNOSER SOM JONDETECH HAR GJORT EFTER BÄSTA FÖRMÅGA MEN SOM JONDETECH INTE PÅSTÅR KOMMER VARA KORREKTA I FRAMTIDEN. FRAMÅTRIKTADE UTTALANDEN ÄR FÖRENADE MED RISKER OCH OSÄKERHETER SOM ÄR SVÅRA ATT FÖRUTSE OCH GENERELLT INTE KAN PÅVERKAS AV JONDETECH. DET BÖR HÅLLAS I ÅTANKE ATT FAKTISKA HÄNDELSER ELLER UTFALL KAN SKILJA SIG VÄSENTLIGT FRÅN VAD SOM OMFATTAS AV, ELLER GES UTTRYCK FÖR, I SÅDANA FRAMÅTRIKTADE UTTALANDEN.

INFORMATION TILL DISTRIBUTÖRER

I SYFTE ATT UPPFYLLA DE PRODUKTSTYRNINGSKRAV SOM ÅTERFINNS I: (A) EUROPAPARLAMENTETS OCH RÅDETS DIREKTIV 2014/65/EU OM MARKNADER FÖR FINANSIELLA INSTRUMENT, I KONSOLIDERAD VERSION, (“MIFID II”); (B) ARTIKEL 9 OCH 10 I KOMMISSIONENS DELEGERADE DIREKTIV (EU) 2017/593, SOM KOMPLETTERAR MIFID II; OCH (C) NATIONELLA GENOMFÖRANDEÅTGÄRDER (TILLSAMMANS “PRODUKTSTYRNINGSKRAVEN I MIFID II”) SAMT FÖR ATT FRISKRIVA SIG FRÅN ALLT UTOMOBLIGATORISKT, INOMOBLIGATORISKT ELLER ANNAT ANSVAR SOM NÅGON “TILLVERKARE” (I DEN MENING SOM AVSES ENLIGT PRODUKTSTYRNINGSKRAVEN I MIFID II) ANNARS KAN OMFATTAS AV, HAR DE ERBJUDNA AKTIERNA VARIT FÖREMÅL FÖR EN PRODUKTGODKÄNNANDEPROCESS, SOM HAR FASTSTÄLLT ATT DESSA VÄRDEPAPPER ÄR: (I) LÄMPLIGA FÖR EN MÅLMARKNAD BESTÅENDE AV ICKE-PROFESSIONELLA INVESTERARE OCH INVESTERARE SOM UPPFYLLER KRITERIERNA FÖR PROFESSIONELLA KUNDER OCH GODTAGBARA MOTPARTER, SÅSOM DEFINIERAT I MIFID II; OCH (II) LÄMPLIGA FÖR SPRIDNING GENOM ALLA DISTRIBUTIONSKANALER SOM TILLÅTS ENLIGT MIFID II (“MÅLMARKNADSBEDÖMNINGEN”). OAKTAT MÅLMARKNADSBEDÖMNINGEN BÖR DISTRIBUTÖRER NOTERA ATT: PRISET PÅ BOLAGETS AKTIER ELLER TECKNINGSOPTIONER KAN SJUNKA OCH INVESTERARE KAN FÖRLORA HELA ELLER DELAR AV SIN INVESTERING, ATT BOLAGETS AKTIER OCH TECKNINGSOPTIONER INTE ÄR FÖRENADE MED NÅGON GARANTI AVSEENDE AVKASTNING ELLER KAPITALSKYDD OCH ATT EN INVESTERING I BOLAGETS AKTIER ELLER TECKNINGSOPTIONER ENDAST ÄR LÄMPLIG FÖR INVESTERARE SOM INTE ÄR I BEHOV AV GARANTERAD AVKASTNING ELLER KAPITALSKYDD OCH SOM (ENSAMMA ELLER MED HJÄLP AV LÄMPLIG FINANSIELL ELLER ANNAN RÅDGIVARE) ÄR KAPABLA ATT UTVÄRDERA FÖRDELARNA OCH RISKERNA MED EN SÅDAN INVESTERING OCH SOM HAR TILLRÄCKLIGA RESURSER FÖR ATT BÄRA DE FÖRLUSTER SOM EN SÅDAN INVESTERING KAN RESULTERA I. MÅLMARKNADSBEDÖMNINGEN PÅVERKAR INTE ANDRA KRAV AVSEENDE KONTRAKTUELLA, LEGALA ELLER REGULATORISKA FÖRSÄLJNINGSRESTRIKTIONER MED ANLEDNING AV FÖRETRÄDESEMISSIONEN.

MÅLMARKNADSBEDÖMNINGEN UTGÖR, FÖR UNDVIKANDE AV MISSFÖRSTÅND, INTE (A) EN ÄNDAMÅLSENLIGHETS- ELLER LÄMPLIGHETSBEDÖMNING I DEN MENING SOM AVSES I MIFID II ELLER (B) EN REKOMMENDATION TILL NÅGON INVESTERARE ELLER GRUPP AV INVESTERARE ATT INVESTERA I, FÖRVÄRVA, ELLER VIDTA NÅGON ANNAN ÅTGÄRD AVSEENDE BOLAGETS AKTIER ELLER TECKNINGSOPTIONER.

VARJE DISTRIBUTÖR ÄR ANSVARIG FÖR ATT GENOMFÖRA SIN EGEN MÅLMARKNADSBEDÖMNING AVSEENDE BOLAGETS AKTIER SAMT FÖR ATT BESLUTA OM LÄMPLIGA DISTRIBUTIONSKANALER.