JonDeTech Sensors AB (publ) (“JonDeTech” eller “Bolaget”) meddelar idag att styrelsen beslutat att genomföra dels en 100% garanterad företrädesemission om 36,45 MSEK, dels en riktad emission om 18,45 MSEK. Båda emissionerna genomförs till teckningskursen 10 kronor per aktie. Företrädesemissionen förutsätter godkännande vid en extra bolagsstämma, vilken planeras till den 10 augusti 2020.

Bakgrund och motiv

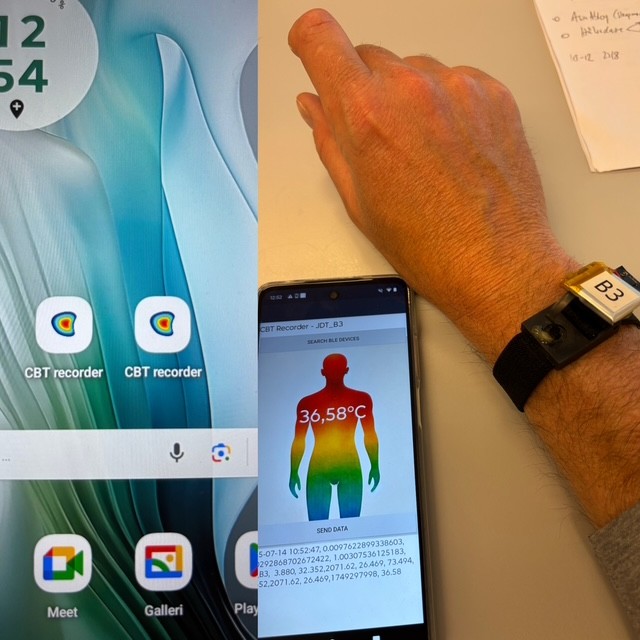

2019 lanserade JonDeTech en ny fokuserad Go-To-Market-strategi med målet att nå marknadsacceptans hos några av världens största och mest framgångsrika modulhus, ODM:er, och komponenttillverkare. Denna strategi har redan mynnat ut i tre olika utvecklingsprojekt tillsammans med en av världens största modulhus, OFILM. Samarbetena inom biometriska lås, temperaturmätning med mobil och närvarodetektion för laptops innebär var och en för sig och tillsammans stora möjligheter för JonDeTech att erhålla en stark position inom högvolymsmarknaden för konsumentelektronik.

Företrädesemissionen och den riktade emissionen görs i syfte att skapa finansiellt utrymme och förutsättningar för att realisera bolagets tillväxtpotential och i förlängningen skapa värden för aktieägarna. Bolaget ämnar i första hand använda kapitalet till att (i) vidareutveckla Bolagets Go-To-Market-strategi, (ii) förstärka Bolagets närvaro i Asien, (iii) utveckla Bolagets tillverkningskapacitet, (iv) stärka Bolagets produktportfölj, (v) stärka organisationen samt (vi) nya patent.

Villkor och information om nyemissionerna

Styrelsen för JonDeTech har beslutat att inom kort kalla till extra bolagstämma att hållas den 10 augusti 2020 och föreslå att bolagsstämman beslutar om nyemission om högst 3 645 166 aktier med företrädesrätt för befintliga aktieägare. Detaljerade villkor för nyemissionen kommer att inkluderas i kallelsen till extra bolagsstämma samt i prospektet som förväntas offentliggöras den 28 augusti 2020.

Styrelsen har vidare med stöd av bemyndigandet från årsstämman den 26 maj 2020 beslutat om en riktad emission om högst 1 845 000 aktier riktad till ett fåtal professionella och institutionella investerare till samma teckningskurs som i företrädesemissionen, dvs en teckningskurs om 10 kronor per aktie. Skälen för avvikelsen från aktieägarnas företrädesrätt är att bolaget på ett snabbt och kostnadseffektivt sätt ska få tillgång till ytterligare kapital.

Företrädesemissionen förväntas att öka bolagets aktiekapital med högst 139 309,26 kronor genom emission av högst 3 645 166 aktier och den riktade emissionen kommer därtill att öka bolagets aktiekapital med högst 70 511,35 kronor genom emission av högst 1 845 000 aktier. Sammanlagt beräknas bolagets aktiekapital öka med högst 209 820,61 kronor genom emission av högst 5 490 166 aktier, vilket motsvarar cirka 21% av samtliga utestående aktier efter emissionerna. De kombinerade emissionerna beräknas tillföra bolaget totalt cirka 54,90 MSEK före transaktionskostnader.

Teckningskursen är fastställd till 10,00 kronor per aktie och innebär en rabatt om cirka 20,3 procent jämfört med stängningskursen om 12,55 kronor för bolagets aktie på First North den 17 juli 2020, sista handelsdagen innan beslutet om emissionerna.

Villkor och prissättning i emissionerna och garantiåtaganden har bestämts i förhandling med investerare och på de villkor styrelsen bedömer att transaktionerna kan genomföras anpassat efter rådande marknadsläge.

Garantiåtaganden och lock up-åtaganden

Vissa av tecknarna i den riktade emissionen har ingått avtal om att teckna aktier i företrädesemissionen som annars inte tecknas inom ramen för företrädesemissionen upp till ett belopp om 36 451 660 kronor, medförande att 100% av företrädesemissionen är täckt av garantiåtaganden. Tecknarna har även åtagit sig att inte sälja sina aktier innan företrädesemissionen samt att stödja företrädesemissionen vid den extra bolagsstämman (ytterligare detaljer kommer att kommuniceras i samband med kallelse till stämma).

Ersättning för garantiåtagandena (ersättning utgår inte för aktier som tecknas med stöd av företrädesrätt) utgår antingen som (i) ett kontantbelopp som motsvarar 10% av garantibeloppet eller (ii) i form av aktieersättning som motsvarar 12% av det antal aktier som garanteras. Garanterna har rätt att välja vilken ersättning som skall utgå dock att aktiealternativet förutsätter att utgivandet aktierna i fråga måste vara tillåtet enligt vid relevant tidpunkt gällande emissionsbemyndigande för styrelsen (i annat fall erhåller garanten automatiskt kontantbeloppet). Styrelsen har, med syfte att möjliggöra aktiealternativet, beslutat att föreslå att den extra bolagsstämman beslutar om ett nytt emissionsbemyndigande för styrelsen som till utformningen motsvarar det bemyndigande som antogs på årsstämman den 26 maj 2020.

Prospekt

Fullständig information avseende företrädesemissionen kommer att inkluderas i ett prospekt som förväntas offentliggöras omkring den 28 augusti 2020.

Preliminär tidsplan för företrädesemissionen

· 10 augusti extra bolagsstämma

· 28 augusti avstämningsdag för deltagande i företrädesemissionen

· 28 augusti prospekt offentliggörs

· 1 september – 15 september teckningsperiod

Ytterligare detaljer rörande tidsplan kommer att kommuniceras i samband med kallelse till stämma.

Rådgivare

Naventus Corporate Finance agerar finansiell rådgivare till Bolaget och Roschier är legal rådgivare till Bolaget i samband med nyemissionerna.

Om Naventus Corporate Finance AB

Naventus Corporate Finance är en oberoende privatägd finansiell rådgivare som erbjuder tjänster inom kvalificerad rådgivning avseende nyintroduktioner, kapitalanskaffningar, förvärv, fusioner och avyttringar (M&A) till noterade och privata företag och dess ägare. www.naventus.com

Denna information är sådan information som JonDeTech Sensors AB (publ) är skyldig att offentliggöra enligt EU:s marknadsmissbruksförordning. Informationen lämnades, genom ovanstående kontaktpersons försorg, för offentliggörande den 20 juli 2020 kl. 01.00.

Om JonDeTech

JonDeTech är ett svenskt företag som utvecklar och marknadsför patenterad IR-sensorteknik som bygger på nanoteknologi. Bolagets IR-sensorer är ned till en tiondel så tjock som konventionella sensorer, byggda i plast och kan tillverkas i höga volymer till en låg kostnad, vilket öppnar för en mångfald av applikationer inom bland annat konsumentelektronik och mobiltelefoner. Bolagets grundades 2008 och är noterat på Nasdaq First North Growth Market. Redeye är bolagets Certified Adviser och kan kontaktas via telefon +46 (0)8-121 576 90 eller via mail [email protected]. Läs mer på: www.jondetech.se eller se hur IR-sensorn fungerar på: www.youtube.com/watch?v=2vEc3dRsDq8.

Viktig information

Informationen i detta pressmeddelande utgör inte ett erbjudande att förvärva, teckna eller på annat sätt handla med aktier, teckningsrätter eller andra värdepapper i Bolaget i någon jurisdiktion. Inbjudan till berörda personer att teckna aktier i JonDeTech kommer endast att ske genom det prospekt som JonDeTech beräknar kunna offentliggöra omkring den 28 augusti 2020.

Detta pressmeddelande är inte avsett för, och får inte, direkt eller indirekt, helt eller delvis, distribueras eller spridas till Australien, Kanada, Hong Kong, Japan, Nya Zeeland, Singapore, USA eller någon annan jurisdiktion där sådan åtgärd helt eller delvis är föremål för legala restriktioner, eller skulle kräva ytterligare prospekt, registrering eller andra åtgärder än vad som följer av svensk rätt. Informationen i pressmeddelandet får inte heller vidarebefordras eller reproduceras på sätt som står i strid med sådana restriktioner eller skulle innebära sådana krav. Åtgärder i strid med denna anvisning kan utgöra brott mot tillämplig värdepapperslagstiftning

Inga värdepapper har registrerats eller kommer att registreras enligt United States Securities Act från 1933 i dess nuvarande lydelse (“Securities Act”) eller värdepapperslagstiftningen i någon delstat eller annan jurisdiktion i USA och får inte erbjudas, tecknas, utnyttjas, pantsättas, säljas, återförsäljas, tilldelas, levereras eller på annat sätt överföras, direkt eller indirekt, i eller till USA, förutom enligt ett tillämpligt undantag från, eller genom en transaktion som inte omfattas av, registreringskraven i Securities Act och i enlighet med värdepapperslagstiftningen i relevant delstat eller annan jurisdiktion i USA. Samtliga erbjudanden eller försäljningar av värdepapper i samband med en företrädesemission i JonDeTech kommer, med vissa undantag, att genomföras utanför USA med tillämpning av, och i enlighet med, Regulation S enligt Securities Act. Inget erbjudande till allmänheten kommer att lämnas i USA.

Inom det Europeiska ekonomiska samarbetsområdet (“EES”) lämnas inget erbjudande till allmänheten av värdepapper i något annat land än Sverige. I andra medlemsländer i den Europeiska Unionen (“EU”) kan ett sådant erbjudande endast lämnas i enlighet med undantag i Prospektförordningen (EU) 2017/1129.

Detta pressmeddelande innehåller viss framåtriktad information som återspeglar bolagets aktuella syn på framtida händelser samt finansiell och operationell utveckling. Ord som “avses”, “bedöms”, “förväntas”, “kan”, “planerar”, “tror”, “uppskattar” och andra uttryck som innebär indikationer eller förutsägelser avseende framtida utveckling eller trender, och som inte är grundade på historiska fakta, utgör framåtriktad information. Framåtriktad information är till sin natur förenad med såväl kända som okända risker och osäkerhetsfaktorer eftersom den är avhängig framtida händelser och omständigheter. Framåtriktad information utgör inte någon garanti avseende framtida resultat eller utveckling och verkligt utfall kan komma att väsentligen skilja sig från vad som uttalas i framåtriktad information.