Prospektet avseende företrädesemissionen i JonDeTech Sensors AB (publ) (“JonDeTech” eller “Bolaget”) om högst cirka 36,3 MSEK före emissionskostnader har idag den 28 augusti 2020 godkänts och registrerats av Finansinspektionen. Prospektet finns tillgängligt på Bolagets hemsida www.jondetech.se samt på Hagberg & Aneborns hemsida www.hagberganeborn.se.

Den 10 augusti 2020 beslutade den extra bolagsstämman i JonDeTech om en nyemission om 3 634 560 aktier med företrädesrätt för Bolagets befintliga aktieägare (“Företrädesemissionen“).[1] Teckningskursen i Företrädesemissionen är fastställd till 10,00 kronor per aktie och kommer tillföra Bolaget högst cirka 36,3 MSEK före emissionskostnader. Styrelsen har med anledning av Företrädesemissionen upprättat ett prospekt som idag har godkänts och registrerats av Finansinspektionen.

För fullständig information om Företrädesemissionen hänvisas till det prospekt som upprättats och finns tillgängligt på Bolagets hemsida www.jondetech.se samt på Hagberg & Aneborns hemsida www.hagberganeborn.se. Teckningstiden löper från och med den 1 september till och med den 15 september 2020.

Rådgivare

Naventus Corporate Finance agerar finansiell rådgivare till Bolaget och Roschier är legal rådgivare till Bolaget i samband med Företrädesemissionen.

Om Naventus Corporate Finance AB

Naventus Corporate Finance är en oberoende privatägd finansiell rådgivare som erbjuder tjänster inom kvalificerad rådgivning avseende nyintroduktioner, kapitalanskaffningar, förvärv, fusioner och avyttringar (M&A) till noterade och privata företag och dess ägare. www.naventus.com.

[1] Styrelsens förslag om företrädesemissionen som beslutades på extra bolagsstämma den 10 augusti 2020 angav en maximal storlek på företrädesemissionen med möjlighet för styrelsen att justera emissionsstorleken nedåt något med syfte att kunna nå ett ändamålsenligt antal aktier, baserat på huruvida den riktade emissionen hade registrerats eller ej. Den riktade emissionen registrerades innan avstämningsdagen för deltagande i företrädesemissionen och en mindre justering nedåt av den totala emissionsstorleken i företrädesemissionen har alltså skett på basis av detta.

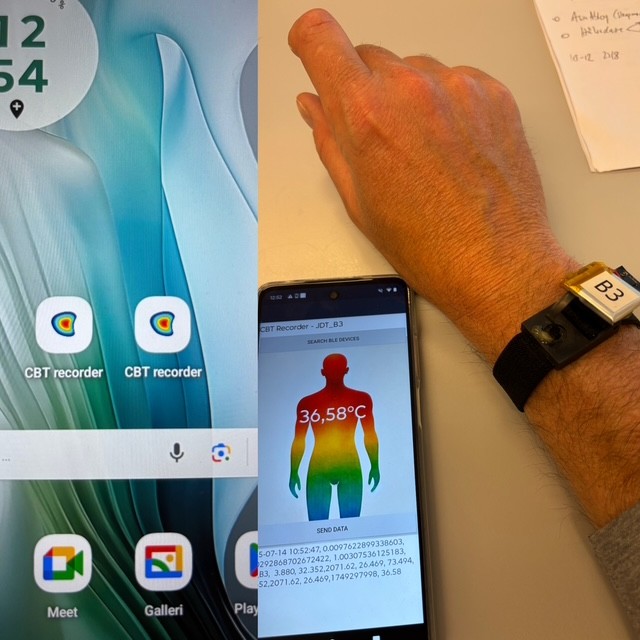

Om JonDeTech JonDeTech är ett svenskt företag som utvecklar och marknadsför patenterad IR-sensorteknik som bygger på nanoteknologi. Bolagets IR-sensorer är ned till en tiondel så tjock som konventionella sensorer, byggda i plast och kan tillverkas i höga volymer till en låg kostnad, vilket öppnar för en mångfald av applikationer inom bland annat konsumentelektronik och mobiltelefoner. Bolagets grundades 2008 och är noterat på Nasdaq First North Growth Market. Redeye är Bolagets Certified Adviser och kan kontaktas via telefon +46 (0)8-121 576 90 eller via mail [email protected]. Läs mer på: www.jondetech.se eller se hur IR-sensorn fungerar på: www.youtube.com/watch?v=2vEc3dRsDq8.b

Viktig information

Informationen i detta pressmeddelande utgör inte ett erbjudande att förvärva, teckna eller på annat sätt handla med aktier, teckningsrätter eller andra värdepapper i Bolaget i någon jurisdiktion. Inbjudan till berörda personer att teckna aktier i JonDeTech kommer endast att ske genom det prospekt som JonDeTech beräknar kunna offentliggöra omkring den 28 augusti 2020.

Detta pressmeddelande är inte avsett för, och får inte, direkt eller indirekt, helt eller delvis, distribueras eller spridas till Australien, Kanada, Hong Kong, Japan, Nya Zeeland, Singapore, USA eller någon annan jurisdiktion där sådan åtgärd helt eller delvis är föremål för legala restriktioner, eller skulle kräva ytterligare prospekt, registrering eller andra åtgärder än vad som följer av svensk rätt. Informationen i pressmeddelandet får inte heller vidarebefordras eller reproduceras på sätt som står i strid med sådana restriktioner eller skulle innebära sådana krav. Åtgärder i strid med denna anvisning kan utgöra brott mot tillämplig värdepapperslagstiftning.

Inga värdepapper har registrerats eller kommer att registreras enligt United States Securities Act från 1933 i dess nuvarande lydelse (“Securities Act”) eller värdepapperslagstiftningen i någon delstat eller annan jurisdiktion i USA och får inte erbjudas, tecknas, utnyttjas, pantsättas, säljas, återförsäljas, tilldelas, levereras eller på annat sätt överföras, direkt eller indirekt, i eller till USA, förutom enligt ett tillämpligt undantag från, eller genom en transaktion som inte omfattas av, registreringskraven i Securities Act och i enlighet med värdepapperslagstiftningen i relevant delstat eller annan jurisdiktion i USA. Samtliga erbjudanden eller försäljningar av värdepapper i samband med en företrädesemission i JonDeTech kommer, med vissa undantag, att genomföras utanför USA med tillämpning av, och i enlighet med, Regulation S enligt Securities Act. Inget erbjudande till allmänheten kommer att lämnas i USA.

Inom det Europeiska ekonomiska samarbetsområdet (“EES”) lämnas inget erbjudande till allmänheten av värdepapper i något annat land än Sverige. I andra medlemsländer i den Europeiska Unionen (“EU”) kan ett sådant erbjudande endast lämnas i enlighet med undantag i Prospektförordningen (EU) 2017/1129.

Detta pressmeddelande innehåller viss framåtriktad information som återspeglar bolagets aktuella syn på framtida händelser samt finansiell och operationell utveckling. Ord som “avses”, “bedöms”, “förväntas”, “kan”, “planerar”, “tror”, “uppskattar” och andra uttryck som innebär indikationer eller förutsägelser avseende framtida utveckling eller trender, och som inte är grundade på historiska fakta, utgör framåtriktad information. Framåtriktad information är till sin natur förenad med såväl kända som okända risker och osäkerhetsfaktorer eftersom den är avhängig framtida händelser och omständigheter. Framåtriktad information utgör inte någon garanti avseende framtida resultat eller utveckling och verkligt utfall kan komma att väsentligen skilja sig från vad som uttalas i framåtriktad information.