JonDeTech Sensors AB (publ) (“JonDeTech” eller “Bolaget”) meddelar härmed att styrelsen, med stöd av det emissionsbemyndigande som lämnades av bolagsstämman den 28 juni 2023, beslutat om en riktad emission av aktier till Nordic Growth Opportunities 1 (“Investeraren”). Emissionerna genomförs med anledning av att Investeraren, i enlighet med det finansieringsavtal som JonDeTech offentliggjorde genom pressmeddelande den 29 april 2023 (“Finansieringsavtalet”), begärt teckning av aktier i Bolaget till ett sammanlagt belopp överstigande hälften av värdet aktier som utlånats i samband med Avtalet.

Styrelsen för JonDeTech har idag beslutat om en riktad emission av aktier till Investeraren (den “Riktade Emissionen“). Skälen till avvikelse från aktieägarnas företrädesrätt är att fullgöra villkoren enligt Finansieringsavtalet. Bakgrunden till beslutet är att Investeraren begärt teckning av aktier i Bolaget till ett belopp överstigande hälften av värdet av de aktier som utlånats i samband av Finansieringsavtalet. Enligt Finansieringsavtalet ska Bolaget därför besluta om emission av aktier till ett värde motsvarande det belopp som Investeraren påkallat för teckning.

Investeraren har påkallat teckning av aktier motsvarande ett totalt värde om 600 000 SEK. Teckningskursen i den Riktade Emissionen uppgår till 0,10 SEK och har fastställts enligt Finansieringsavtalets villkor, vilket motsvarar nittiofem procent (95%) av genomsnittet av den näst (2:a) och tredje (3:e) lägsta dagliga volymvägda genomsnittskursen under tio (10) handelsdagar (“VWAP period“) före respektive begäran om teckning av aktier, enligt Nasdaq First North Growth Markets kurslista för aktien i Bolaget. Med beaktande av avtalsvillkoren anser styrelsen att teckningskursen i den Riktade Emissioner är marknadsmässigt säkerställda. Skälet till avvikelsen från aktieägarnas företrädesrätt är för att uppfylla villkoren i Finansieringsavtalet vilket styrelsen bedömer ligger i samtliga aktieägares intresse.

Betalning för de tecknade aktierna har erlagts genom delvis kvittning av de trancher som betalats ut till Bolaget under Finansieringsavtalet. Den Riktade Emissionen består av 6 000 000 aktier som emitteras till en kurs om 0,10 SEK och medför en ökning av aktiekapitalet med cirka 229 305,20 SEK. Efter att den Riktade Emissionen registrerats kommer aktiekapitalet att uppgå till cirka 5 573 962,30 kronor och antalet aktier kommer uppgå till 145 848 299. De Riktade Emissionen medför en total utspädning för befintliga aktieägare om cirka 4,1 procent av antalet aktier och röster i Bolaget.

För ytterligare information, vänligen kontakta:

Dean Tosic, vd JonDeTech, tel: +46 73 994 85 70, mail: [email protected]

Om JonDeTech

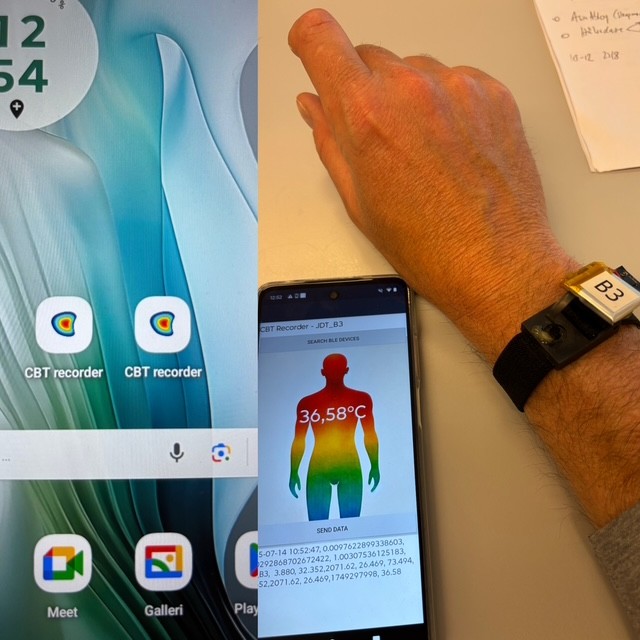

JonDeTech är en leverantör av sensorteknologi. Bolaget marknadsför en portfölj av IR-sensorelement baserade på egenutvecklad nanoteknologi samt på kisel-MEMS. Nanoelementen är extremt tunna, byggda i flexibel plast och kan tillverkas i höga volymer till en låg kostnad vilket öppnar för en mångfald av applikationer, till exempel temperatur- och värmeflödesmätningar, närvarodetektion och gasdetektion. Bolaget är noterat på Nasdaq First North Growth Market. Redeye är bolagets Certified Adviser. Läs mer på: www.jondetech.se eller se hur IR-sensorn fungerar på: https://www.youtube.com/watch?v=mORloeCxbPE&t=122s.